進階篇 - 牛熊證部署步驟及策略

第一步:訂立投資目標

投資牛熊證,首先要相關資產的未來走勢及方向有看法,看好買牛證、看淡則買熊證,然後,訂立正股的止賺位和止蝕位,衡量目標回報率與風險,並預算投資年期。

第二步:選擇收回價和行使價

因為牛熊證的收回機制,利用牛熊證倍大回報,最重要是衡量風險。收回價和相關資產現價的差距是衡量風險高低的主要條款。追求高槓桿或較貼市的投資者可選擇收回價與現貨價差距較小的牛熊證;相反,較低風險承擔能力或計劃持有較長時間的投資者,則應考慮選擇差距較大的牛熊證。另外,收回價和行使價之間的距離,會影響被收回後能否獲得剩餘價值的機會,如果兩者差距愈小,可能收到剩餘價值的機會便愈低,因此,同一收回價,行使價與收回價距離較小的牛熊證,其面值也會低一些,意味著槓桿會較高。

參考牛熊證街貨圖,選擇收回價

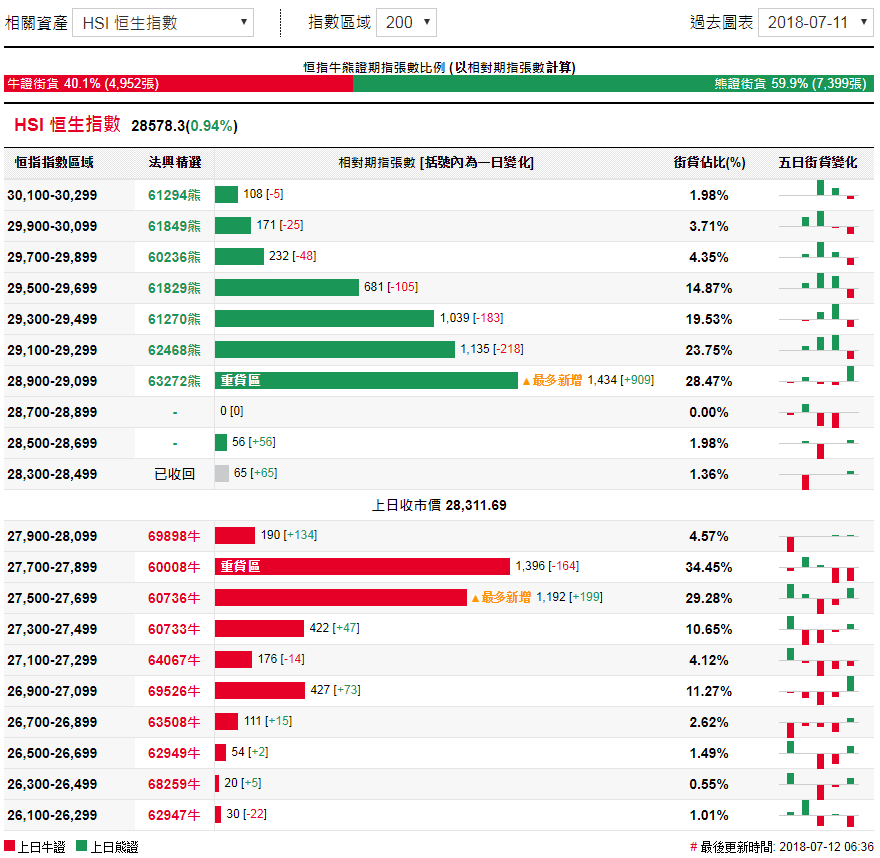

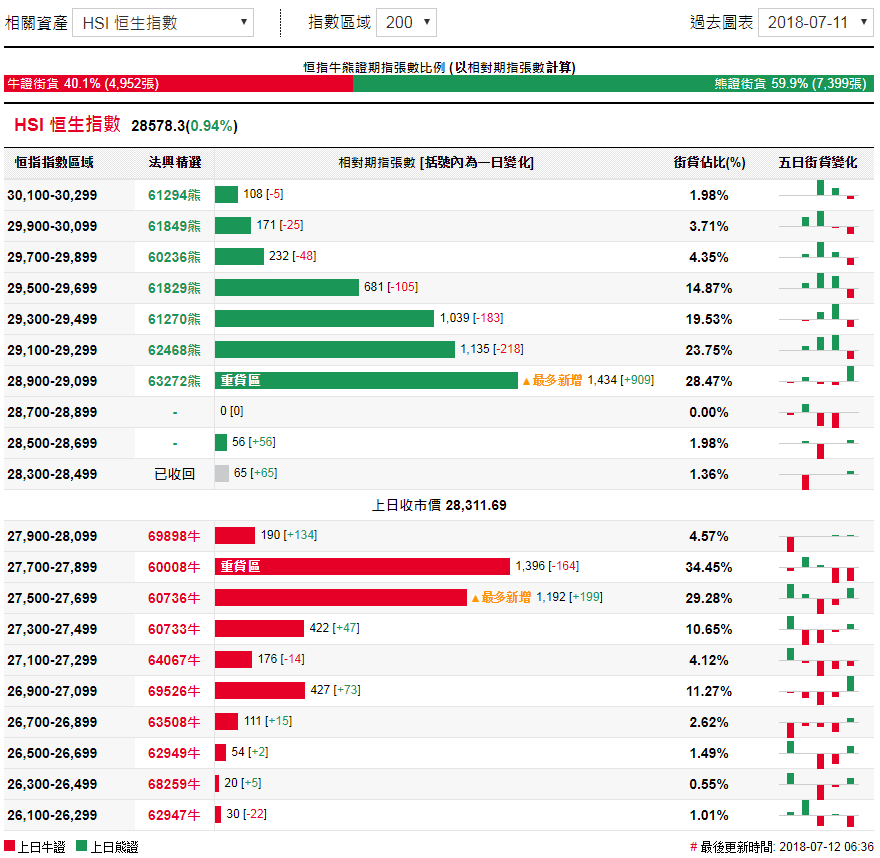

牛熊證街貨圖分布,可以作為部署後市或選擇收回價的參考。街貨圖顯示的是收市後,整個市場於各個收回價區域裡的持倉過夜數量,以相對期指張數為單位表示。比較長方棒的長度,等同比較各收回區域的牛熊證的街貨量高低,愈長的棒,代表該區域過夜街貨愈高。長方棒旁邊有一個數字,這個數字代表每個收回價區域的相對期指張數。每一隻牛熊證相對的期指張數可用以下公式計算出來:

數字旁邊 [ ] 括號內的增減數字,代表該區域相對期指張數比較前一個交易日的變化。以上圖為例,收回價28,900 – 29,099點的熊證區域的過夜街貨比前一個交易日增加了約909張期指合約,而收回價29,100 – 29,299點的熊證區域則減少了相對於218張期指的街貨量,這可能代表不少看淡大市的投資者增加高風險持貨,「換馬」到收回價較貼的熊證裡。

另外,分布圖上方顯示牛熊證街貨比例,如熊證相對牛證多街貨,即代表市場上有較多投資者看淡短期後市;相反,如牛證相對熊證多街貨,則代表市場上有較多投資者看好短期後市。

第三步:比較財務費用和街貨量

定好收回價後,市面上條款相近的牛熊證應該還有不少,這時候投資者應該比較一下這些條款相近的牛熊證的財務費用高低。由於不同發行人對產品的定價不同,投資者選擇時,宜考慮定價較便宜的(即財務費用部分較低的)牛熊證,以減低投資成本和提高槓桿。另外,街貨量較高的牛熊證,價格較容易受市場供求力量影響,所以投資者應盡量避免選擇街貨量過高的產品。

第四步:留意發行人開價質素

發行人的開價質素會直接影響買賣牛熊證的成本,投資者應盡量選擇開價質素較好的發行人的產品來部署。開價質素好壞可從買賣差價、流通量及穩定性三個角度來判斷。買賣差價是指發行人掛盤的最佳買入價和最佳賣出價之間的差價,反映投資者於一買一賣中的投資成本,買賣差價愈小,交易成本便愈低,也即是說,開價質素較佳。流通量是指發行人掛於買盤和賣盤的買賣份數,反映當刻投資者可於該價格交易的數量,若發行人掛出的買賣份數愈多,投資者交易時的彈性便愈高,較易完成買賣數額較大的交易,避免分批買入或沽出的風險及成本。至於穩定性,則衡量發行人於同一產品上維持較窄買賣差價及提供較高流通量的時間長短,如果維持的時間愈長,代表穩定性愈高,也意味著開價質素較佳。